為避免用戶混淆,以太坊社區決定不再使用 Eth1、Eth2 這些術語,並將 Eth1 更名為執行層,Eth2 更名為共識層,有關以太坊升級(原名 ETH 2.0)的最新介紹請點此查看。

imToken 將於近期在錢包中深度集成 InfStones 提供的非託管 Eth2 質押服務,即將上線,敬請期待。

原文:The Tokenomics of Staking Pools. What Are Staked ETH Tokens and How Do They Work?

作者:StakeWise

譯者:Daisy

對原文略有刪改

Eth2 信標鏈上線已近 5 個月,在此期間湧現了大量的第三方質押平台,從幣安等交易所到 Rocket Pool 和 StakeWise 這樣的 DeFi 項目。儘管他們提供的質押方案在多個維度上均有差異,有一個點卻是相同的:都在嘗試解決普通用戶質押 ETH 時遇到的問題。這些問題具體是什麼呢?

- 質押 ETH 的技術複雜性超出了普通用戶的技能範圍;

- 普通用戶難以滿足 32 個 ETH 的質押數額要求;

- 質押的 ETH 有約 18-24 個月的鎖定期。

這 3 個問題加總起來,足以讓大部分普通用戶望而卻步。那麼質押池方案如何解決這些問題呢?

質押池的解決方案

為了解決以上這些問題,Eth2 質押池誕生了。用戶以「拼單」的方式將 ETH 投入質押池,質押池代表用戶運營 Eth2 節點,這樣一來無論用戶的技術水平和存款規模如何,都能參與 Eth2 質押並獲得收益。

此外,質押池還嘗試通過在 Eth1 上鑄造質押池代幣以解決 ETH 被鎖定的流動性問題,這些代幣代表著用戶在 Eth2 質押的本金和收益。用戶還可以在 Uniswap 等二級市場上將代幣兌換成 ETH 提前退出質押,或將代幣作為 Aave 這類 DeFi 項目中的抵押品提高資金利用率。

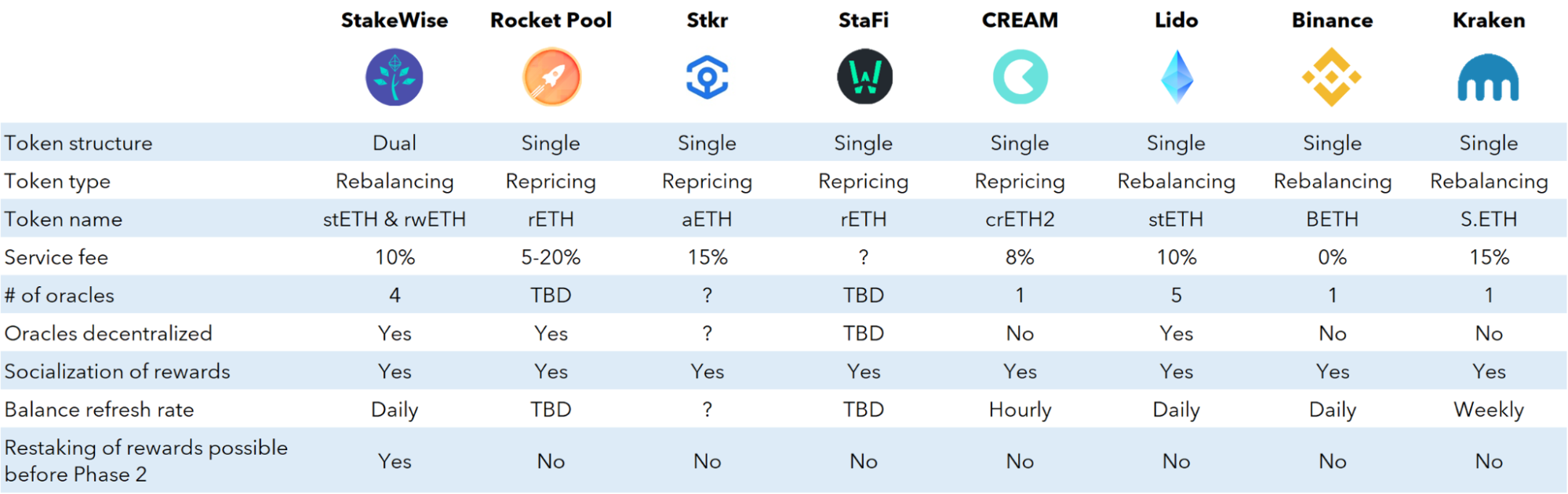

然而不同質押池方案的代幣機制各不相同。例如,Lido 的 stETH 代幣與 StakeWise 的 sETH2 代幣並不相同,因此在二級市場上的定價也應該是不同的。同時,Rocket Pool 的 rETH 與 stETH,CREAM 的 crETH2 和 Stkr 的 aETH 等也不盡相同。

但如果對這些差異進行分類和評估,可以發現不同質押池方案的特色及其適合人群。此外,這種比較分析為質押池代幣的估值奠定了基礎,從而更好地進行價格發現。

質押池代幣模型

質押池代幣模型分為兩類:一種是單代幣模型,通過一個代幣代表質押的本金和收益,另一種是雙代幣模型,將質押的本金和收益分別用 2 種不同的代幣來表示。

單代幣模型

單代幣模型基於代幣再平衡 / 再定價的概念。也許是由於機制足夠簡單,它是當前最流行,被大多數質押池採納的機制。當用戶將 ETH 存入質押池,池子會鑄造一個代幣代表用戶的本金和獎勵 / 懲罰的累加值。它可以通過 2 種方式實現:

- 通過調整代幣餘額,即再平衡,來反映用戶質押收到的獎勵 / 懲罰。用戶可以在階段 1.5 通過該代幣等比例兌換質押池中的 ETH。

- 通過調整代幣價格,即再定價,來反映用戶質押收到的獎勵 / 懲罰。用戶可在階段 1.5 通過該代幣按實時定價兌換質押池中的 ETH。

舉個例子

- 餘額變化:用戶在池子裡質押 1 個 ETH ,得到 1 個代表質押的 sETH(s 代表 staked) 代幣。

隨著質押池中獎勵或懲罰的累積,池子中每個參與者的代幣餘額也會相應發生變化,例如當用戶在池中有 1.1 個 ETH,那麼對應的地址上 sETH 代幣餘額也為 1.1。因此,用戶的質押收益會通過地址中不斷增加的代幣餘額呈現,這個代幣是由質押池鑄造的。在階段 1.5,這些 sETH 代幣可以等比例兌換成 ETH。

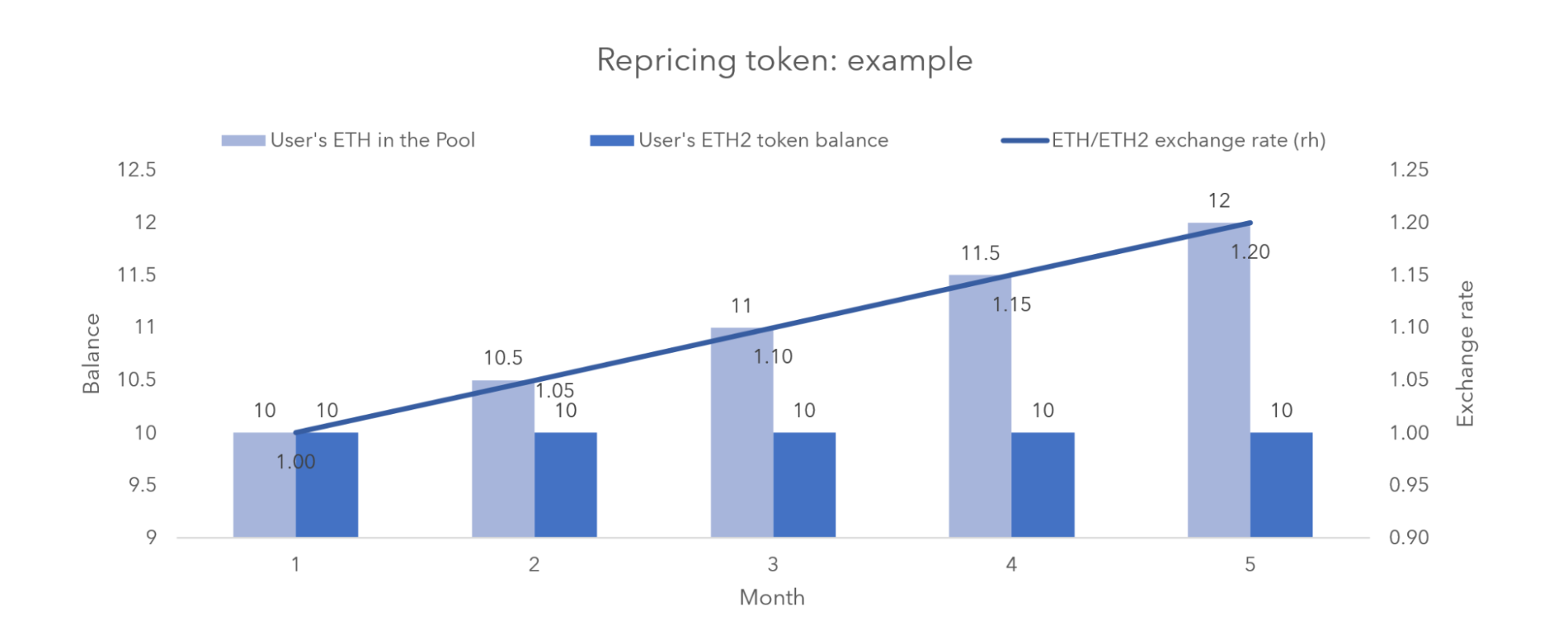

- 價格變化:用戶在池子裡質押 1 個 ETH,按照當時 ETH/sETH 代幣的兌換匯率得到 sETH 代幣。

兌換匯率由質押池中 ETH 和 sETH 代幣總供應量的比例決定,並會根據池子累積的獎懲金額而變化。

假設用戶初始質押時的匯率為 1,即質押池還沒有獲得任何獎勵,1 ETH = 1 sETH。隨著池子中獎勵和懲罰累積,用戶的 sETH 代幣餘額將保持不變,但現在每個代幣可兌換的 ETH 比例將發生變化。換句話說,1 個 sETH 代幣可能等於池中的 1.1 個 ETH。

因此,每個 sETH 代幣的價格從 1 ETH 變成了 1.1 ETH,通過價格反映質押收益。在階段 1.5,用戶可以按照最終的 ETH/sETH 比例將所有 sETH 代幣兌換成池中的 ETH。

Rocket Pool、CREAM、Stkr 和 StaFi 採用的都是價格變化這種方式。

不論是通過餘額還是價格來反映累積收益,它們有一個共同點:用單個代幣表示質押本金和收益。這意味著,當用戶通過質押獲得該代幣,或者在市場上買入或賣出該代幣時,就是在接收 / 賣出質押本金和收益。

雙代幣模型

雙代幣模型中代表本金和收益的是兩個不同的代幣,但同樣基於代幣再平衡的概念。

你向質押池中存入的本金會反映在代表存款的 ETH 代幣(sETH)上。和其他再平衡代幣一樣,它與你質押的 ETH 以 1:1 的比例進行鑄幣。

地址中代表本金的 sETH 代幣不會增加,你的質押獎勵會等比例反映在 rETH(r 表示 reward 獎勵)代幣上。 sETH 和 rETH 共同構成了你的質押餘額,兩者都可以在以太坊上自由轉移,也可以像單代幣模型中的代幣一樣被用於智能合約。

舉個例子

用戶在池子裡質押 1 個 ETH 可獲得 1 個 sETH。隨著池中獎勵的增長,sETH 的餘額仍保持不變,但它在地址中的存在將觸發 rETH 的累積。只要用戶繼續持有 sETH 代幣,rETH 的累積就會繼續。在階段 1.5,sETH 和 rETH 代幣都可等比例兌換池中的 ETH。

StakeWise 是目前唯一一個使用雙代幣模型的質押池。

雙代幣模型創造出了一種類似於動態債券的新型混合工具,然而不同的是,它將質押餘額分離為具有不同價值累積和現金流預期(本金和利息)的工具,從而幫助用戶更高效、更靈活地管理自己的資產。

例如,rETH 實際上可以在 STRIPs 市場逐步出售給那些希望從質押中獲得利息敞口,但又不想親自參與質押的用戶。

質押池代幣的運行機制

不同質押池代幣 sETH 的核心工作原理有著微妙的不同,但產生的影響是深遠的。

鏈下預言機

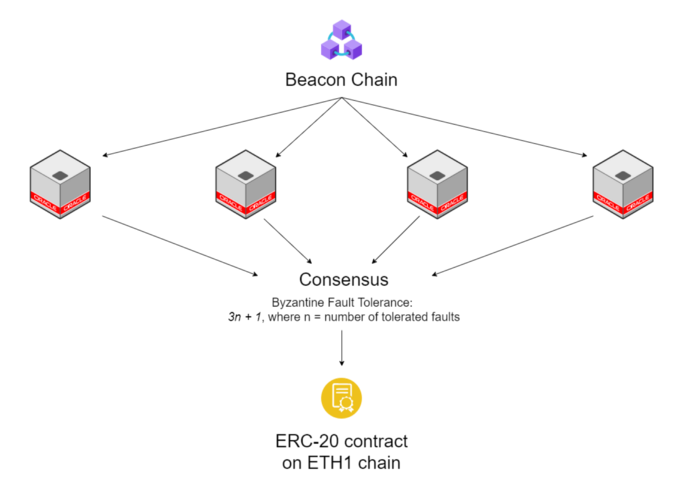

為了提供有效的流動性解決方案,sETH 必須準確反映用戶質押的 ETH 價值。這就要求質押池始終有正確數量的 ETH 支持 sETH 代幣的鑄造發行。質押池可以根據其驗證者在信標鏈中的餘額進行準確的代幣鑄造。

不幸的是,鑄造代幣的 ERC-20 合約與驗證者的餘額並不在同一個區塊鏈上,Eth1 鏈上的代幣合約無法直接同步信標鏈上驗證者的餘額。質押池需要通過鏈下預言機來克服這個問題,其工作原理類似於 Chainlink。

通信方式如下:首先,預言機操作者必須同時運行 Eth1 和 Eth2 節點,才能同時與兩條鏈進行通信。當兩個節點都啟動後,預言機將從信標鏈上收集屬於某個特定質押池的驗證者信息,並將其上傳至 Eth1 鏈上的 ERC-20 合約。信標鏈的信息一旦被提交至 ERC-20 合約,sETH 代幣的數量(或鑄造新代幣的匯率)就會根據驗證者余額的變化而更新。這種變化既可以是向上的,也可以是向下的,取決於餘額是增長(即獲得獎勵)還是下降(即受到懲罰)。

但鏈下預言機有一個缺陷:預言機操作者掌握著代幣餘額的控制權。為了緩解這一問題,質押池運營商要求多個預言機同時提交相同的信息,以便通過共識機制更新代幣餘額,並將預言機分佈在獨立實體之間,實現一定程度的去中心化。

不過,這些解決方案仍不夠理想,建議用戶在選擇質押池時檢查其是否以足夠去中心化的方式運行預言機。

餘額更新頻率

在 ERC-20 合約中,每一次代幣餘額更新都需要支付一筆礦工費,為了節省這筆支出,大多數服務提供商會選擇每 24 小時更新一次代幣餘額。很多人認為這個頻率已經足夠了,因為單日質押收益率相當低(從每天 0.005% 到 0.063% 不等),頻繁更新是沒有必要的。

然而,在發生大規模 slash 事件時,每 24 小時更新一次的頻率可能就太低了。當驗證者被 slash 懲罰,會在幾分鐘內造成大規模損失(極端情況下,所有質押餘額都會被罰沒)。如果質押池的多名驗證者同時被 slash 懲罰,每 24 小時更新一次的頻率將會造成災難性後果。

任何用戶都可以通過信標鏈瀏覽器追踪質押池的驗證者在每個 epoch 裡的數額,並在質押池代幣通過價格或數量反映出來之前,預先知道自己的質押餘額已經大幅下降。一旦持有質押池代幣的用戶意識到池子裡的 ETH 與質押池代幣的供應量不匹配,他們就會搶跑 ERC-20 合約,將質押池代幣拋到二級市場上套出 ETH,讓毫無戒備的流動性提供者蒙受永久性損失,並對被 slash 懲罰的質押池造成巨大風險。

為了避免這種情況,質押池可以調高 ERC-20 合約的更新頻率,在礦工費成本和 slash 餘額錯配風險之間找到平衡點。質押池可能還沒準備好更頻繁地更新代幣餘額(更不用說每個 epoch 更新一次了!)。相反,他們更願意專注於通過改進安全程序來降低被 slash 的風險,或者準備只在 slash 事件真正發生時調高更新頻率。

因此,建議質押池的用戶和流動性提供者監控與其相關的質押池的驗證者余額。未來,像Beaconcha.in 這樣的服務很可能會提供訂閱 slash 事件的通知,有助於市場更快地消解 slash 信息,使 ETH 質押池代幣在二級市場流轉更高效。

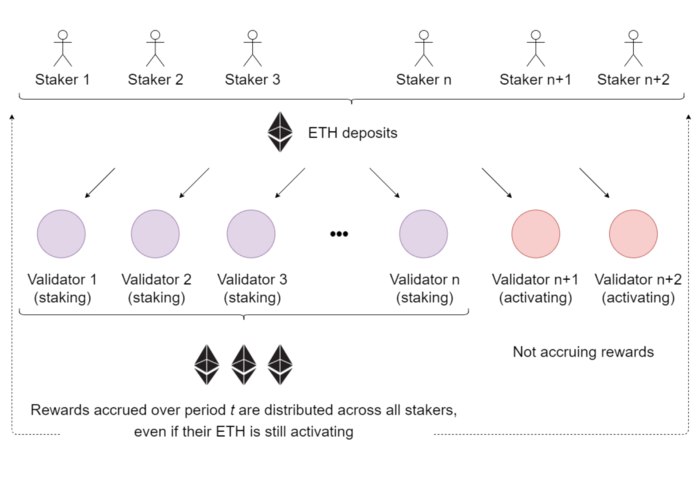

收入和損失的社會化

所有的質押池都會根據用戶的存款規模與質押池存款總額按比例分配質押收入和損失。這樣做的目的是為了避免一些用戶由於被隨機分配到的驗證者表現比其他驗證者差,導致這些用戶賺得更少的情況。假設所有的質押池驗證者都誠實行事,那麼主要差異就來自於一些驗證者被更高頻地隨機選中打包交易從而獲得更多獎勵。因此,收入社會化似乎是一項公平的方案。

然而,收入社會化在不同質押池參與者之間仍然存在一定程度的不公平,特別是等待 Eth2 驗證者激活的隊列(在撰寫本文時,激活等待期約 19 天)。舉個例子,驗證者所獲得的獎勵總額是由所有 sETH 代幣持有者共享的,而新用戶參與質押時無需等待激活就可以獲得 sETH 收益。

因此,sETH 代幣持有者的年化收益率與質押池驗證者的平均年化收益率是不同的,我們對此應有了解。

這種設計有利有弊。一方面,對剛質押的新用戶而言,他們可以繞過激活等待期賺取收益。另一方面如果質押池驗證者被 slash 懲罰,新用戶也會蒙受損失。

收取服務費

質押池的服務費通常在其為用戶所賺取收益的在 8%~23% 之間。在分配用戶收益時,服務費會被扣除,直接反映在 sETH 代幣餘額的增長上。

例如,有兩個機制相同、驗證者表現相同的質押池,服務費較低的質押池發行的代幣自然會比費用較高的質押池發行的代幣有更好的收益率。

評估不同代幣在二級市場的價格以及在 DeFi 應用中的表現時,這一點是最重要的。淨收益的變化將導致不同 sETH 代幣的價格差異,即使在流動性深度相同的情況下,費用較低的代幣可兌換的 ETH 更多。

收益再質押

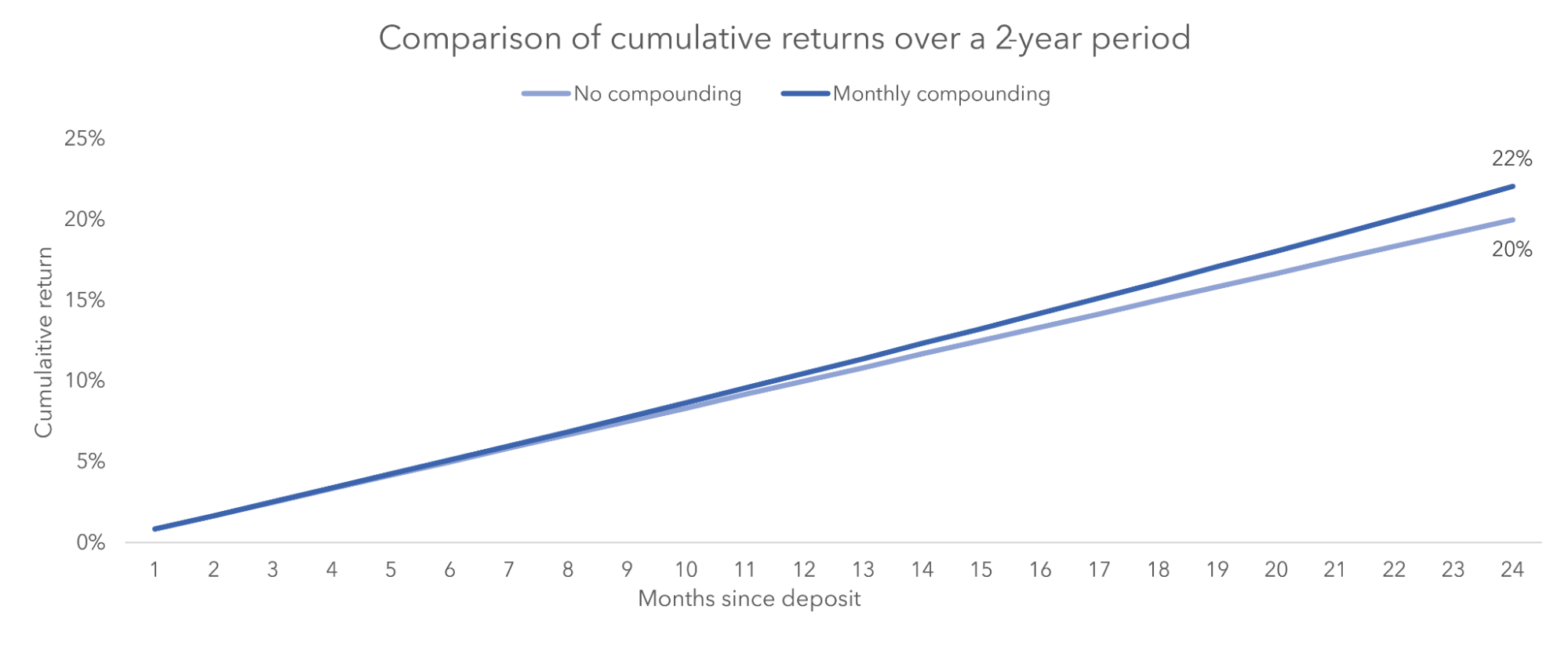

對於質押收益存在著一個普遍的誤解,有不少用戶認為質押池會自動將質押獲得的收益再投入質押,獲得複合收益率。但在當前的 Eth2 規範中,收益自動再質押是不可能實現的,用戶應該警惕任何聲稱原生支持收益再質押的池子。當到了階段 1.5,也就是用戶能從驗證者那裡提取收益時,質押池的收益再質押和復利收益率才能實現。我們距離那個時刻還有大約 18 個月,期間請大家務必小心虛假廣告。

儘管無法原生支持,但使用雙代幣模型的質押池可以手動實現收益再質押。這類池子的用戶可以將自己的質押收益與本金分開出售,將收益重新投入質押。只要 rETH 代幣在二級市場上不折價出售,他們甚至可以實現複合收益率。

最後

希望通過這篇文章,你可以了解不同質押池的代幣機制。

如果對於其他 Eth2 質押方案感興趣,也可以閱讀這篇內容。